La leva finanziaria è un’arma potente ma a doppio taglio nel trading e negli investimenti. Ha il potenziale di amplificare significativamente i guadagni, ma può anche aumentare le perdite, rendendo cruciale per gli investitori e i trader essere consapevoli dei rischi coinvolti. Questo articolo esplora la leva finanziaria, con esempi di margin trading su azioni e futures, per illustrarne i potenziali benefici e pericoli.

La leva finanziaria comporta il prendere in prestito capitale per aumentare il potenziale rendimento di un investimento. Utilizzando la leva, i trader possono controllare una posizione più grande di quanto il loro saldo in contanti consentirebbe altrimenti. Ciò significa che la leva permette a un individuo di amplificare la propria esposizione al mercato senza necessitare di un importo equivalente di denaro contante.

Il margin trading è una forma di leva finanziaria comunemente usata nel mercato azionario. Nel margin trading, si prende in prestito denaro da un broker per acquistare azioni. Per impegnarsi in questo tipo di trading, è necessario avere un conto a margine con un broker, che consente di prendere in prestito fondi per comprare azioni. Di solito, i broker richiedono di avere una certa percentuale del prezzo di acquisto come acconto, noto come margine iniziale. Ad esempio, se si desidera acquistare azioni per un valore di $10.000 e il requisito di margine iniziale è del 50%, è necessario avere almeno $5.000 nel proprio conto. Questo setup offre un potere d’acquisto di $10.000, consentendo di acquistare il doppio delle azioni rispetto a quanto si potrebbe con i propri fondi.

Per illustrare questo concetto, supponiamo che si abbiano $5.000 e si decida di usarli come margine per acquistare azioni per un valore di $10.000. Se il prezzo delle azioni aumenta del 10%, il vostro investimento cresce a $11.000, portando a un profitto di $1.000, che equivale a un rendimento del 20%. Tuttavia, se il prezzo delle azioni diminuisce del 10%, il vostro investimento scende a $9.000, comportando una perdita di $1.000, pari a una perdita del 20%. Questo esempio dimostra come la leva finanziaria amplifichi sia i guadagni che le perdite.

I contratti futures, d’altra parte, sono intrinsecamente caratterizzati da leva. Quando si fa trading di futures, è necessario depositare solo una piccola percentuale del valore del contratto, noto come margine iniziale. Questo margine è tipicamente compreso tra il 5% e il 10% del valore del contratto, fornendo una leva ancora maggiore rispetto al margin trading sulle azioni. Ad esempio, se si sta negoziando un contratto futures del valore di $100.000 con un margine iniziale del 10%, è necessario depositare $10.000 come margine per controllare la posizione da $100.000. Se il valore del contratto aumenta dell’1%, il vostro investimento sale a $101.000, ottenendo un profitto di $1.000, che rappresenta un rendimento del 10% sul margine. Tuttavia, se il valore del contratto diminuisce dell’1%, il vostro investimento scende a $99.000, comportando una perdita di $1.000, o una perdita del 10% sul margine.

| Perdita (%) | Guadagno per tornare a pareggio (%) |

|---|---|

| 5 | 5.3 |

| 10 | 11.1 |

| 20 | 25 |

| 30 | 42.9 |

| 40 | 66.7 |

| 50 | 100 |

| 60 | 150 |

| 70 | 233.3 |

| 80 | 400 |

| 90 | 900 |

Il trading a margine di azioni e futures vi espone al rischio di una margin call. Se il capitale nel vostro conto scende al di sotto del requisito di margine di mantenimento, il vostro broker emetterà una margin call, richiedendo di depositare fondi aggiuntivi o vendere asset per coprire la carenza. Inoltre, la leva finanziaria amplifica le perdite, il che può comportare la perdita di più del proprio investimento iniziale. I futures, essendo generalmente più volatili delle azioni, rendono il trading con leva nei futures ancora più rischioso. Inoltre, nel margin trading, si paga un interesse sui fondi presi in prestito, che può erodere i profitti o esacerbare le perdite.

Recuperare le Perdite

Uno degli aspetti più ardui del trading e degli investimenti, soprattutto quando si utilizza la leva finanziaria, è la difficoltà di recuperare le perdite. Se si subisce una perdita significativa, è necessario un guadagno proporzionalmente maggiore per tornare alla posizione iniziale. Ad esempio, una perdita del 10% richiede un guadagno dell’11,1% per essere recuperata, mentre una perdita del 20% richiede un guadagno del 25%, come illustrato nella tabella sottostante.

Gestire la Leva Finanziaria

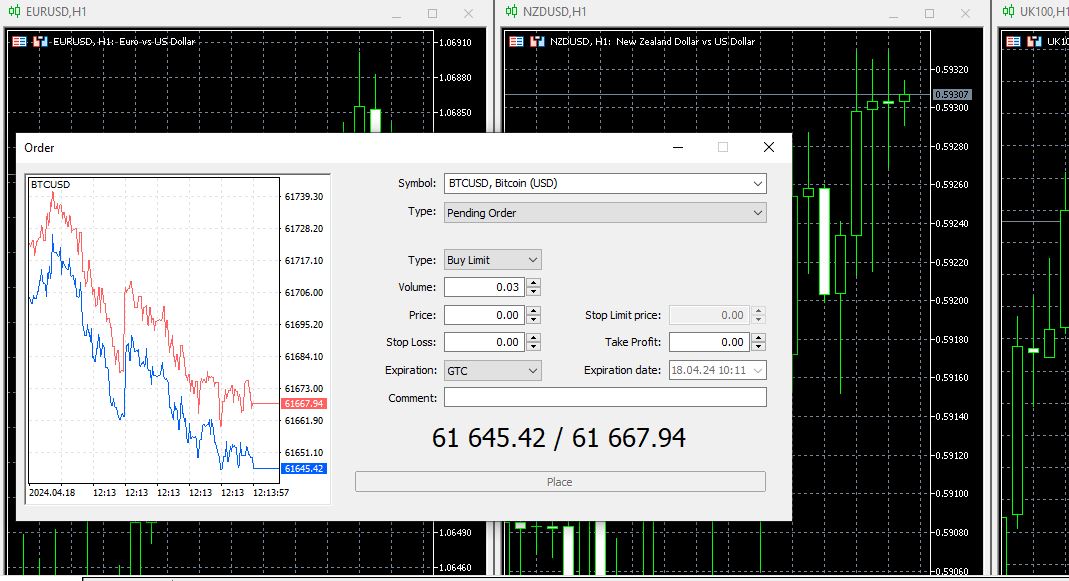

Per gestire i rischi associati alla leva finanziaria, è fondamentale implementare strategie di gestione del rischio solide. Impostare ordini di stop-loss, che vendono automaticamente la vostra posizione se il prezzo si muove contro di voi, può aiutare a limitare le perdite potenziali. Inoltre, è importante evitare l’eccessiva leva finanziaria limitando la dimensione delle vostre posizioni rispetto al vostro portafoglio complessivo. Monitorare regolarmente il vostro conto a margine aiuta a garantire che soddisfiate i requisiti di margine e ad evitare le margin call. È anche vitale comprendere appieno la leva che state utilizzando e le potenziali conseguenze, poiché i rapporti di leva variano tra i diversi strumenti.

Considerazioni Finali

In conclusione, la leva finanziaria nel trading e negli investimenti può essere uno strumento potente per aumentare i rendimenti, ma comporta anche rischi significativi. Comprendendo come funziona la leva e implementando strategie di gestione del rischio adeguate, gli investitori possono navigare tra le potenziali insidie del margin trading su azioni e futures.